伴随比特币站上三万美元,其实质上已经进入到新阶段。从某种意义上讲,本轮行情的直接推动因素是一则关于比特币 ETF 通过的假讯息,但在利好讯息不断出现的推动下,比特币在徘徊犹豫中不断突破新高。然而,从链上资料看,散户投资者不断涌入,大资金却出现一定离场迹象,该如何看待当下比特币上涨背后的深层逻辑?未来比特币又将如何发展?

比特币进入新阶段

我们曾在此前一文中指出:「比特币 3 万美元之所以重要,因为大概率这就是牛熊分界点;有效突破前高就进入牛初阶段,不能有效突破就仍处熊尾。」 从目前比特币的走势来看,其无疑已然进入到牛初阶段。下面我们从不同维度来介绍这种新阶段。

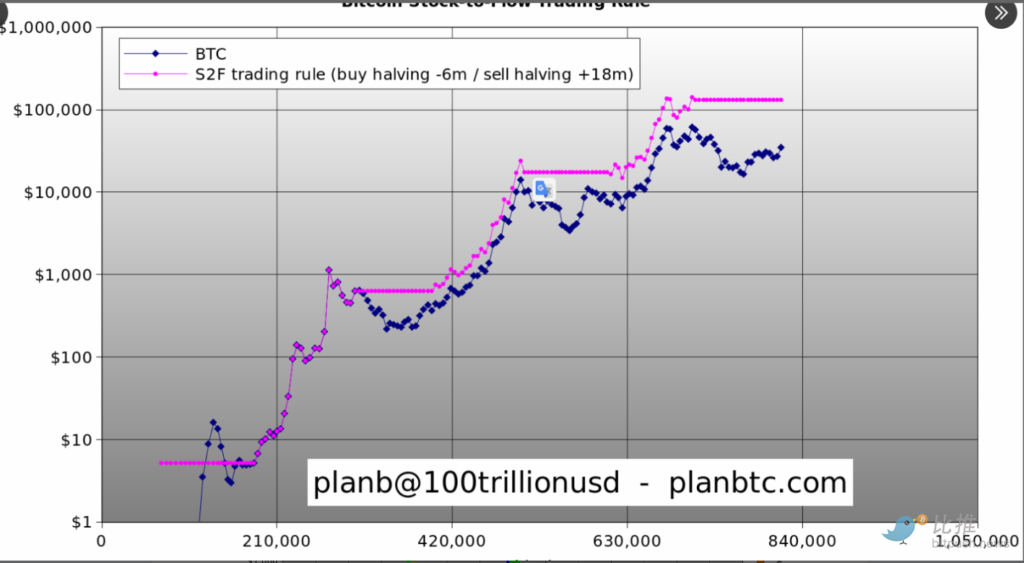

从比特币减半周期维度看,目前比特币确实已经进入新阶段。根据 PlanB 的 S2F 模型看,目前,比特币已经进入「减半前 6 个月 – 减半后 18 个月时期」,在这个阶段,买入并持有的收益很好。

除了比特币减半临近,加密资产监管合规之路出现重要转折点,比特币 ETF 推出似也呼之欲出,面对潜在的巨大市场红利,加密市场投资情绪高涨。

在 Ripple 案中,10 月 3 日,法官 Torres 驳回了 SEC 的上诉请求;10 月 19 日,SEC 撤回了对 Ripple CEO Brad Garlinghouse 和共同创办人 Chris Larsen 的所有指控,取消定于明年进行的审判。

2023 年 8 月,法庭档案显示,华盛顿一个由三名法官组成的上诉小组推翻了美国证交会(SEC)阻止灰度 ETF 的决定。10 月 19 日,灰度在 X 平台发文表示已提交了 S-3 表格,作为将 GBTC 转换为 ETF 的努力的一部分。」

11 月 9 日,据知情人士透露,美国证券交易委员会(SEC)已经与灰度投资(Grayscale)就其将信托产品 GBTC 转换为 ETF 的申请细节开启了对话。

延伸阅读:比特币冲高3.6万创今年新高!SEC传已与灰度就GBTC转现货ETF展开谈判

彭博 ETF 分析师 James Seyffart 在 X 平台发文表示:「我们仍然相信到 1 月 10 日之前,现货比特币 ETF 申请有 90% 概率获批。但如果是提前获批的情况,我们将进入一个视窗期。该视窗期将在 11 月 17 日结束。但理论上,SEC 在从现在到 2024 年 1 月 10 日的任何时刻都可以对名单上的前 9 家做出决定。」

延伸阅读:比特币现货ETF真来了?彭博分析师:最快下周获批,明年1月过关机率90%

从巨集观周期看,美联储经济政策也开始出现一定转向迹象,升息或将告一段落。美国当地时间 11 月 1 日,美联储公布最新利率决议,宣布维持基准利率不变(5.25% 至 5.5% 之间)。这也是继 9 月的会议之后,美联储连续第二次暂缓升息。

在当天发表的宣告中,美联储表示,近期指标表明美国第三季度经济活动以强劲步伐扩张,就业增长自今年早些时候以来有所放缓,但依然强劲,通货膨胀率仍处于高位。在确定进一步收紧政策的程度时,美联储将考虑货币政策的累计收紧程度、货币政策对经济活动和通膨影响的滞后程度,以及经济和金融发展。美联储将继续减持美国国债、机构债务和机构抵押贷款支援证券,坚定致力于将通膨率恢复至 2% 的目标。

华泰证券指出,鲍威尔没有排除后续升息的可能性,称尚未决定 12 月是否升息,但其对金融条件收紧以及点阵图有效性随时间衰减的表态暗示联储或已结束升息周期,整体表态释放出鸽派讯号。美联储 12 月会议不再升息的可能性较大。但是如果近期通膨大幅超预期,特别是核心通膨和通膨预期明显回升,美联储再升息的可能性或上升。中金公司指出,如果当前美债利率所反应的整体金融条件与经济情况维持当前平衡的话,那么美联储 12 月有可能继续暂停升息,但若一方打破这一平衡,如美债大幅回落或经济资料大超预期,则升息可能仍在台面上。

延伸阅读:SEC主席鲍尔放鹰吓倒美股:必要时将「毫不犹豫升息」四大指数全收黑

比特币仍需一测支撑

比特币本轮上涨确实出现很多积极因素,但整体上看资金炒作的程度仍然很高,比特币或仍需下跌一测支撑。

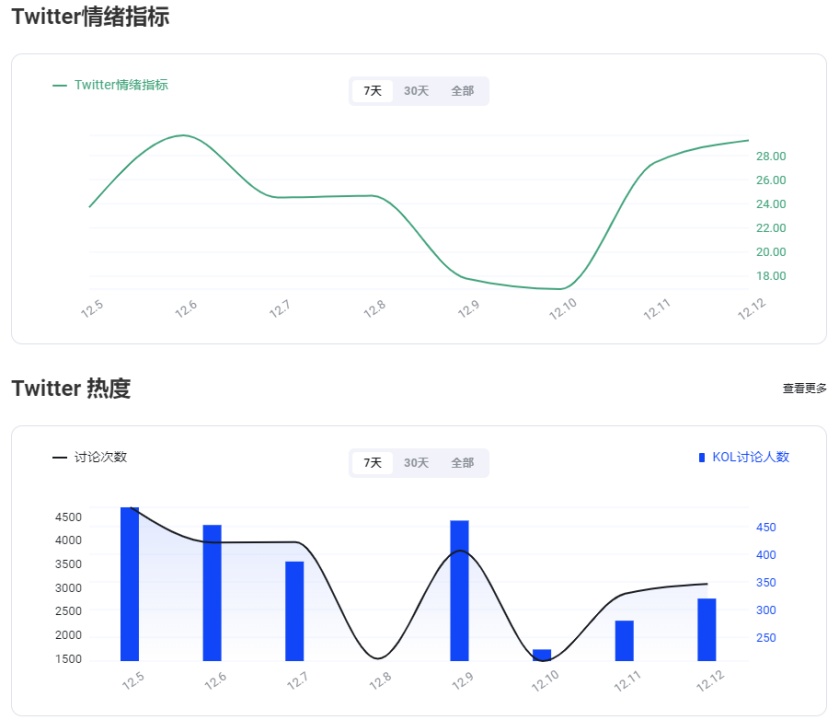

本轮比特币上涨的直接刺激影响主要是由一则关于比特币 ETF 通过的假新闻引起,随后伴随比特币 ETF 的不断利好释放,市场情绪不断调动,资金开始涌入,这一部分资金主要还是以散户为主,这体现出市场的 FoMo 情绪。

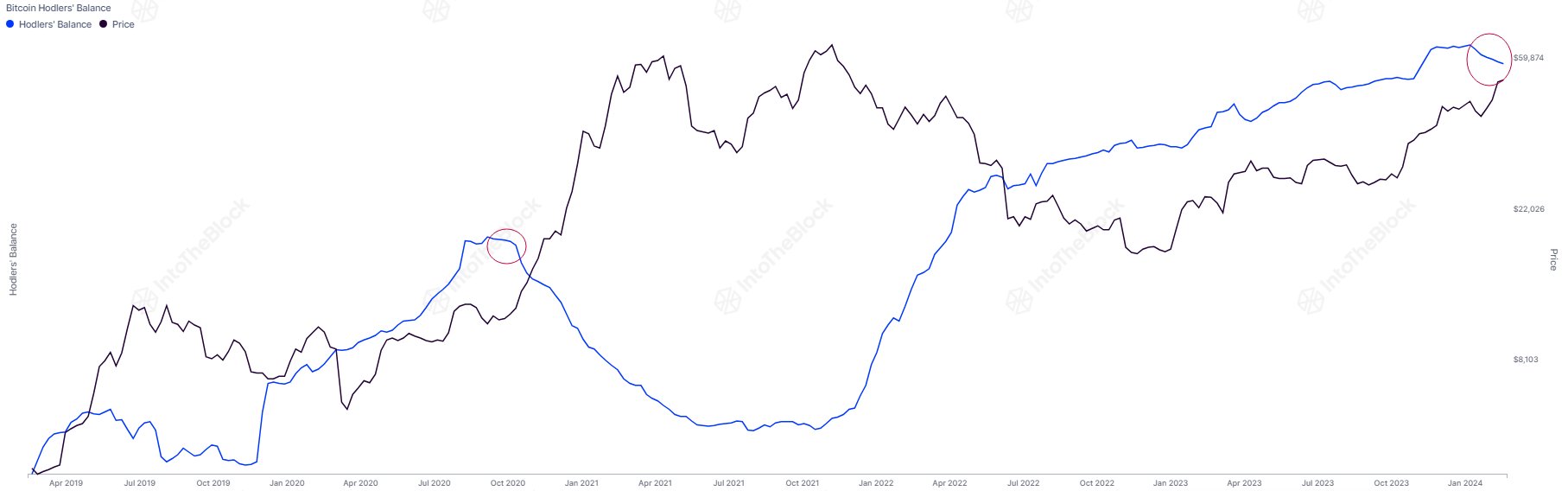

从链上资料看,小规模投资者(持仓小于 10 枚 BTC)不但是处于增持的状态,而且是处于增持最强烈的趋势,尤其是持仓小于 1 枚 BTC 的投资者链上的增加量是最大的;除了持仓大于 10 万枚 BTC 的超级巨鲸以外,巨鲸普遍都是处于减持的状态,而且减持的力度还很大。

比特币此轮上涨,期权助推效应巨大,这也意味著其泡沫还很大。加密金融服务公司 Galaxy Digital 研究主管 Alex Thorn 于 X 平台发文指出:「随著 BTC 现货价格上涨,期权做市商越来越多地做空 Gamma,当您做空 Gamma 并且现货 px 上涨时,您需要回购现货以保持 Delta 中性。这应该会放大近期任何短期上涨的爆发力。当价格达到 32500 美元之后,做市商需要在后续每上涨 1% 时购买 2, 000 万美元的 Delta。」

注:Gamma:期权 Delta 的敏感度衡量指标,Gamma 越大则 Delta 波动速率越大;Delta:期权价格相对标的价格敏感度衡量指标,如 BTC 某期权 Delta= 0.6 ,则 BTC 上涨 1 U,期权价格上涨 0.6;Delta 中性:如果一个投资组合由相关的金融产品组成,而且其价值不受标的资产小幅价格变动的影响,这样的投资组合具有 Delta 中性的性质。

比特币目前上涨主要还是受现货 ETF 通过影响,但比特币作为一种风险资产,其在全球经济整体仍然面对很多挑战的背景下,很难直接走出牛市,其最重要的就是美联储实质上仍处于升息周期内。美联储一直强调要将美国通膨率控制在 2%,目前离这个目标还是有距离,尽管市场已经看出一些积极讯号,但过早乐观或并非适宜。据《比推》报导,美联储理事鲍曼表示,预计我们仍需要进一步提高联邦基金利率。

除此之外,参考黄金 ETF,或许也可以有所借鉴。2003 年 3 月,澳大利亚开设了世界上第一只黄金 ETF,2004 年 10 月,SEC 批准通过美国第一个黄金 ETF GLD;2004 年 11 月,美国黄金 ETF GLD 正式生效,开始交易。当时美联储实行的货币政策相对宽松,黄金在第一只黄金 ETF 通过后出现了大幅上涨,一直持续到美国 ETF 开始交易,美国黄金 ETF GLD 在 SEC 批准通过之后继续小幅冲刺,美国黄金 ETF 开始交易后,两个月内下跌约 9%,跌破 ETF 通过时的价格。但伴随黄金 ETF 无需保管金属和托管,更多的交易者可以轻松通过 ETF 进行投资,在之后的几年有更多资金进入到这个市场,2008 年的金融危机更是将黄金推升到了 1000 美金。历史不简单重复,但往往惊人相似,比特币是否会上演同样的故事呢?

2024 年加密行情展望

尽管我们认为比特币短期仍可能一测支撑,但在 2024 年的巨大机遇面前,这种测试会变得微不足道。从各种迹象看,比特币 ETF 通过和比特币减半无疑将成为比特币下轮牛市的主要推动力,美国财富管理行业可能是最可访问和最直接的市场,一场新的造富效应即将拉开帷幕。

Galaxy 通过估算认为,美国现货比特币 ETF 推出后第 1 年的潜在市场规模约为 14 兆美元。其认为,考虑到可访问性原因,美国财富管理行业可能是最可访问和最直接的市场,并且从批准的比特币 ETF 中获得最多的净新可访问性。截至 2023 年 10 月,经纪交易商(27 兆美元)、银行(11 兆美元)和 RIA(9 兆美元)管理的资产总计 48.3 兆美元。

随著渠道开放准入,比特币 ETF 跨这些细分市场的准入周期可能会持续数年。我们假设 RIA 渠道将从第 1 年的 50% 开始增长,并在第 3 年增加到 100%。对于经纪自营商和银行渠道,我们假设增长速度较慢,从第 1 年的 25% 开始,并稳步增长第 3 年达到 75%。基于这些假设,我们估计美国现货比特币 ETF 推出后第 1 年的潜在市场规模约为 14 兆美元,第 2 年约为 26 兆美元,第 3 年约为 39 兆美元。

有加密大 V 链研社认为,参考上一轮灰度信托通过的时间我认为目前最可能的剧本是:2024 年 1 月通过比特币现货 ETF 申请 (美联储不再升息或者市场没有升息预期);2024 年 4 月比特币现货 ETF 开始生效 ( 比特币减半前,有助于吸纳资金 );2024 年 7 月比特币牛市正式启动 ( 经历减半后的调整和货币宽松预期在市场兑现 );2024 年 9 月美联储开始进入降息周期,实行货币宽松政策。( 降息预期一旦释放风险市场会立即兑现,提前 1~2 个月,我们可以参考 GDP 大于 CPI 这一先决指标 )。

总结

从短期来看,彭博分析师的研究显示,比特币 ETF 在明年 1 月通过的概率很高,结合目前 SEC 的举措,这正成为市场多数人的共识,加密市场看涨情绪浓厚,比特币价格不断得到支撑;与此同时,伴随不断上涨的比特币,受期权市场影响,这进一步放大了比特币涨幅,本文认为在巨集观经济仍然不确定的背景下,这种泡沫最终会使得比特币形成一次底部测试。从长期来看,美联储升息周期即将或已结束,加之比特币减半(4 月)来临,我们有望看到 2024 年大牛市的来临。伴随美国监管明确,华尔街等大机构资本涌入,新一轮牛市似乎确已在不远的前方。