11 月 1 日,PayPal 收到美国证券交易委员会(SEC)执法部门发出的有关 PayPal 美元稳定币的传票,被寄予厚望的 PYUSD 似乎蒙上了当年 Facebook 推出 Libra 时所面临的烦恼。

与此同时,伴随著全球稳定币的不断多元化发展,各国也都在积极研究、推出央行数位货币(CBDC),其中美国监管层面的动向更是牵动全球目光,不过前不久美国众议院金融服务委员会众议员 Tom Emmer 提出一项「CBDC 反监视国家法案」,旨在阻止美联储直接向个人发行央行数位货币(CBDC),并阻止美联储通过中介间接发行 CBDC。

美联储与国会:监管与隐私的龃龉

2019 年 6 月 Facebook(现 Meta)释出私人数位货币计划 Libra 的白皮书后,从某种程度上讲就是一管催化剂,倒逼央行们的原有数位货币计划加码提速,极大刺激了各国央行对 CBDC 及全球稳定币体系的兴趣。

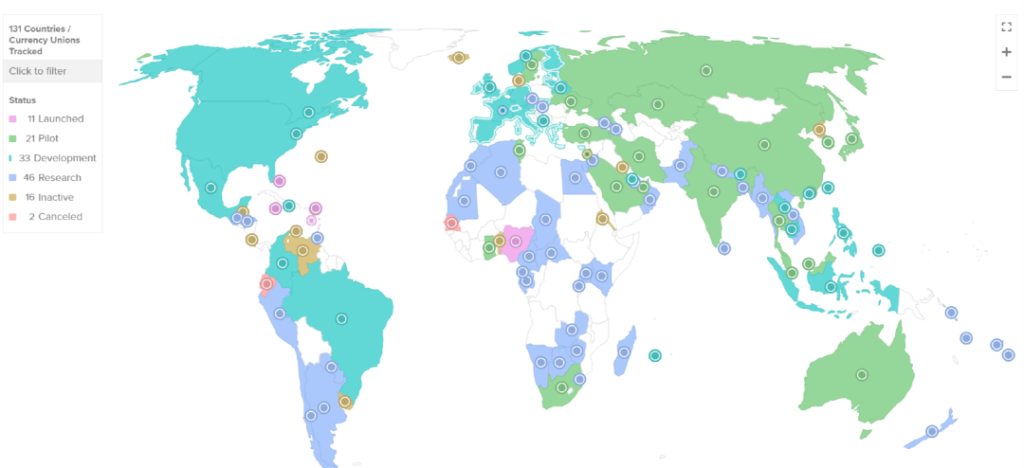

Atlantic Council 统计资料显示,全球共计有 131 个国家(占全球 GDP 的 90% 以上)正在探索 CBDC,不过在 4 个拥有最大央行的发达国家(美联储、欧洲央行、日本央行和英格兰银行)中,相对而言都较为审慎,其中美国的 CBDC 进展更是处于落后位置。

值得注意的是,PayPal 推出的美元稳定币 PYUSD 总发行量在 4000 万美元左右徘徊多日后,10 月份起也重新开启印钞,截至发文时已超过 1.5 亿枚,并在 Coinbase、Kraken 等主流交易所上线。

作为大家耳熟能详的传统支付巨头,PayPal 在稳定币领域布局的一举一动,除了为原本格局固定的稳定币市场带来全新的变数,无疑也带有极大的流量效应,同时也注定会将监管层面的目光再度聚焦,一如当年 Facebook 中途折戟的 Libra 一样。

总的来看,作为美国规模最大的第三方支付机构,PYUSD 注定会为加密市场带来长线利好,尤其是选择基于以太坊发行,更将以太坊作为全球结算层的愿景再往前推了一步。

稳定币 & CBDC?

不过稳定币的不断膨胀,对于美元数位化程式有利也有弊,可能会带来一些潜在的风险和挑战:

一方面,伴随著稳定币被广泛使用,对现有的金融体系影响越来越大,像 USDT/USDC 的综合体量已经超过 1000 亿美元,甚至有可能引发系统性风险;

另一方面,稳定币某种程度上仍缺乏直接监管,如果被用作洗钱、诈骗等非法活动的工具,也可能会对金融秩序造成一定的破坏;

这就引出了 CBDC 与稳定币的一些底层区别与特性,首先需要明确一点的就是,央行数位货币(CBDC)跟区块链未必存在很大关联,因为所有的 CBDC 肯定全都是中央化系统。

以中国的数位人民币(DCEP)为例,就明确未采用目前主流的公链架构,且在运营机制上是采取双层运营模式,央行做第一层,首先将 DCEP 兑换给商业银行等特定商业机构,之后商业银行或特定商业机构做第二层,负责满足个人和企业开立数位钱包、兑换 DCEP 的公众需求,这样的设计与目前现钞发行的中心化投放机制基本类似。

所以将来美联储如果发行 CBDC,那与现有的 USDT、USDC、PYUSD 或 DAI 等链上稳定币就是不同的两类物种 ——CBDC 更多的依赖现有传统金融系统来发行、运营,让银行和金融机构接入数位货币系统。

这其实就意味著 CBDC 是更可控、中心化的美元数位化,这与链上稳定币在某种程度上其实并不会直接产生竞争挤压,尤其是在各国都大力研究、推出 CBDC 的当下,不同国家之间的 CBDC 跨系统兑换其实还属于早期,便捷程度肯定无法与 USDT 这些基于全球公链的稳定币。

所以就可能存在一种互补的关系,譬如链上稳定币负责跨境支付、结算,CBDC 通过基于数位货币形成各种金融产品,实现金融系统的数位货币管理。

但另一方面,在稳定币、比特币等数位货币不断发展的背景下,更加「可控」的 CBDC 其实可以帮助央行应对第三方支付及私人数位货币的挑战,更好地维护金融市场的稳定,并确保美元的国际地位,此外还可以增加金融系统的透明度,减少非法活动的可能性。

所以在这种情况下,美联储推出 CBDC 的必要性也日益显现,尤其是如何平衡稳定币的优势和潜在风险,以及如何制定相应的监管政策,会是未来需要深入探讨的问题。

延伸阅读:稳定币和CBDC两强相争,只能活一个?

小结

美联储发行 CBDC 目前仍是未知之数,因为如果没有法律定义,央行发行的只是稳定币,而不是真正的央行数位货币,所以这需要美联储和美国行政立法层面达成共识。

但伴随著 USDT、USDC 等链上稳定币体量的不断膨胀,以及 Libra、PYUSD 背后的巨头不断蠢蠢欲动,相信金融监管机构会很快动作,这是为创新考虑,也是为未来考虑。